|

SPREAD Società |

Lo spread di cui tanto si parla in questi anni è la differenza di rendimento tra i titoli di stato decennali italiani e i titoli di stato decennali tedeschi. Tradizionalmente questo valore viene preso in esame per determinare il grado di fiducia che gli investitori hanno nei confronti dei paesi in questione. Per capire meglio queste affermazioni vediamo sinteticamente come viene attribuito questo differenziale finanziario che si traduce in "fiducia e credibilità". Lo stato per assicurare il corretto funzionamento della pubblica amministrazione e tutte le sue spese ha bisogno di denaro ma purtroppo non ne produce a sufficienza e per ovviare a questa problematica emette i cosiddetti titoli di stato. Questa procedura permette di ottenere i fondi necessari per ottemperare alle sue funzioni con la promessa di restituirli a tale data e garantendo una certa percentuale di interessi annui. Poniamo il caso che un investitore sottoscriva questo tipo di obbligazioni nel 2010 per 100 000 euro con la promessa di riaverli nel 2020 e di ottenere un rendimento annuo pari a 2 600 euro lordi. Nel caso che questo investitore per vari motivi decida nel 2015 di disinvestire da questa obbligazione il valore della medesima non corrisponderà più al 100% dell' investimento ma perderà una certa percentuale. Quest'ultima è dettata dalla variazione di fiducia che lo stato realmente sia in grado di ottemperare al suo debito o meno. Poniamo il caso che il nostro investitore ottenga 76 000 euro. Il medesimo titolo viene sottoscritto da un altro investitore che alla cifra di 76 000 euro mantiene il diritto di rimborso di 100 000 e gli interessi annui calcolati su tale cifra (val. nominale) come da accordo precedentemente ottenuto dall'altro investitore. Questa procedura genera un surplus di rendimento pari a 24 000 euro che andranno divisi per gli anni di contratto residui ovvero 4 800 euro pari al 4,8%. Sommando questo ultimo valore con il rendimento nominale dell'obbligazione al momento dell'acquisto si ottiene il 7.4% del rendimento totale del BTP. Ponendo il caso che i Bund tedeschi abbiano un rendimento totale del 2.8% la differenza del rendimento decennale è presto fatta e corrisponde al 4.6% ovvero 460 punti base.

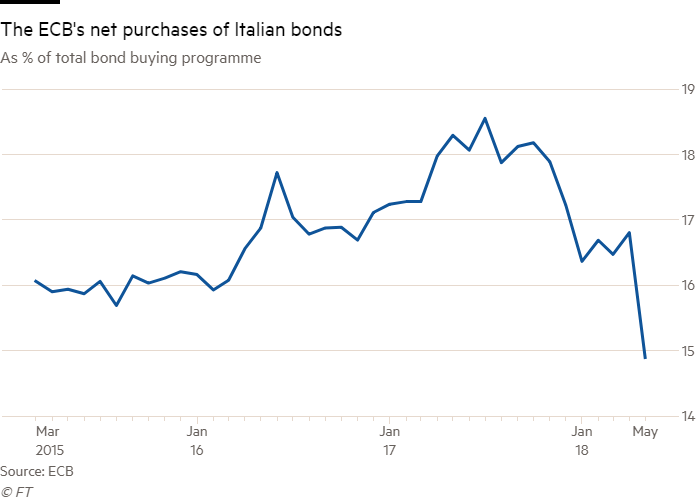

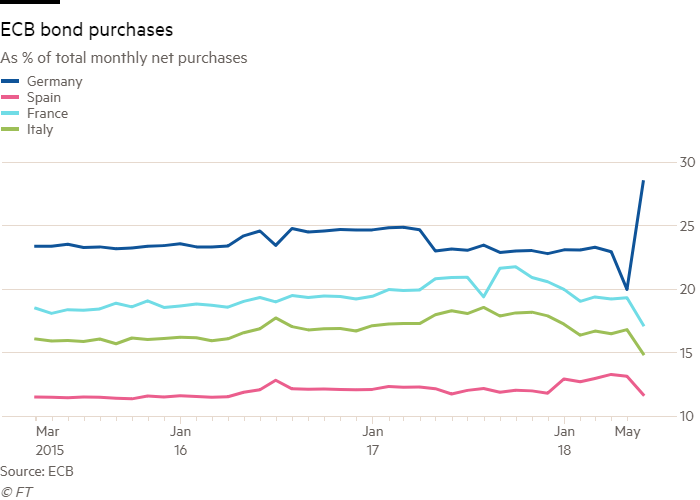

Nel marzo del 2015 la banca centrale europea (BCE) ha intrapreso un programma di acquisto dei titoli pubblici chiamato PSPP che rappresenta la maggioranza di tutti gli investimenti facenti parte del programma "quantitative easing". Quest'ultimo ha un valore di circa 1 800 miliardi di euro di cui 1 500 miliardi rappresentano l'acquisto dei titoli di stato e i restanti 300 miliardi sono tripartiti in obbligazioni garantite, titoli di cartolarizzazione e obbligazioni societarie. Questo programma permette alla finanza speculativa di dettare legge sui popoli comunitari in modo mirato e coordinato. Basti pensare che la recente nomina del governo italiano definito "populista" sembra aver prodotto una sfiducia da parte della macrofinanza europea:

Queste "strategie di terrore" e l'aumento dello Spread hanno un effetto devastante sulle casse dello stato che è obbligato a elargire interessi altissimi verso i creditori impoverendo il sistema finanziario statale. Ratificate le direttive sul pareggio di bilancio il nostro governo è altresì costretto ad aumentare le tasse o ridurre la spesa pubblica impattando direttamente sui cittadini che nulla hanno a che fare con questi meccanismi. Vogliamo davvero un sistema che mette i popoli al servizio della finanza o sogniamo una finanza al servizio dei popoli? E' giusto attribuire al termine "populismo" un carattere negativo? Ad ognuno le proprie conclusioni.